前回は、「税金を払わないと会社は大きくなりません」を

お送りいたしましたが、

この内容は、多くの税理士があまり言わないことのようで、

経営者の方々から多くの反響を頂きました。

見逃してしまった方は、ぜひこのブログ内で改めてご覧になってみてください。

さて今回のテーマは、「役員報酬はいくらにすればいいのか!?」です。

皆さんは役員報酬を決める時、どのように考えて決定していますか?

考えるのに苦労するという方も

今回初めて設定する方もいらっしゃるかもしれません。

役員報酬は、経営の意思決定権者の報酬なので、利益操作を防止するために

従業員給料よりも厳しい決まりがあります。

では、役員報酬の金額設定については、どのようなことを考慮するべきなのでしょうか。

【この記事の要約】

- 役員報酬の規定には、①定期同額給与、②事前確定届出給与、③業績連動給与がある

- 事業計画の予測が難しい時の対処法には、定期同額給与と事前確定届出給与の併用を考える方法がある。

- 役員報酬は、事業計画や、所得税・住民税・法人税、社会保険料などを考慮して決める

- 役員報酬が高すぎると経営に支障がでるので、決めるにはバランスが重要

【この記事を読んでほしい人】

- 今回初めて設定するにあたってどう決めてよいかわからなくて悩んでいる

- いつも決めかねている、良い方法はないかと思っている

役員報酬の規定

役員は、会社の経営を実行する立場であり、自身の報酬の決定に

影響を与えることのできる存在です。

もし、役員の報酬を自由に変更できることを認めてしまうと、

決算期末に役員が自らの役員報酬を調節したり、親族に不当な役員報酬を与えたりすることで、利益調整ができてしまいます。

そのため、法人税法では役員報酬について、

税務上損金として認められ経費計上できるようにするため、以下のような条件を設けています。

参考:国税庁HPhttps://www.nta.go.jp/taxanswer/hojin/5209.htm

①定期同額給与

定期同額給与とは、毎月受け取る給与として役員報酬を支払うやり方です。

定期同額給与として認められるためには、会社は、事業年度開始から3か月以内に

役員報酬の金額を決定しておかなければなりません。

一度決定したら、毎月同額を1年間払い続けなくてはならないとされています。

その後は、事業年度ごとに決定します。

もし変更する場合は、期首から3か月以内に1度だけとなっています。

②事前確定届出給与

事前確定届出給与とは、賞与として役員報酬を支払うやり方です。

というのも、役員に関しては、賞与も原則として経費にはならないからです。

そのため、事前確定届出給与として、いつ(月日)、誰に(役員名)、いくら払う(金額)という内容の届出を事前に提出しておきます。

当該日にその金額を正確に支払えば経費になります。

届出の金額から、1円たりとも増減すると経費として認められなくなるので注意です。

③利益連動給与

業績連動給与とは、会社またはその会社と支配関係にある会社の業績に連動させて、役員の給与額を決めるやり方です。

こちらも事前に利益と役員報酬との比率などを決定して、公表することが条件とされています。

ただ、有価証券報告書を作成しているような非常に大きな会社、主に上場企業で適用される規定なので今回は概略の説明のみです。

いずれにしても役員報酬は、決算日に近くなり利益が予想できるようになるよりも前に決定しなければなりません。

役員報酬はどう決める?~事業計画の予測が難しい時

“役員報酬のシミュレーションは事業計画が前提になる”とお話しましたが、そもそも設立から3か月の時点で、その期の事業計画を正確に予測するのは非常に困難です。

そのうえ、事業年度開始後3か月以内に、将来1年分の役員報酬を決定しなくてはならないということなので、正確にシミュレーションすること自体が難しいといえます。

(利益操作防止の趣旨ですので、当然ですが)

そんな時の対処法としては、

定期同額給与と事前確定届出給与の併用を考慮してもよいかもしれません。

例えば、定期同額は一定の抑えめの金額にしたうえで、事前確定届出を決算近くの日付にしておきます。

そして、決算期末のひと月前までに利益目標●●円を達成していたら、事前確定届出給与を支払う、というような使い方です。

事前確定届出給与は、日付と金額を事前に届け出てその通りに支払えば経費計上できます。

もし、支払いがなければそもそも経費計上していないので、問題になることはないのです。

事前確定届出給与は、金額を増減することはできませんが、

後々、払うか払わないかの選択だけは将来に残すことできます。

対処法の一つとして覚えておくとよいですね。

役員報酬はどう決める?~考慮すべき項目

役員報酬は、会社と個人の税金、また社会保険料にも影響があります。

そのため、役員報酬の金額を決めるには、様々な要素をあらかじめ考慮して決定せねばなりません。

役員報酬の金額を決める要素になるのは、大きく分けて以下のつです。

- 自社の事業計画

- 所得税・住民税

- 法人税

- 社会保険

では、順番に解説していきます。

1、自社の事業計画

役員報酬を決めるときにはまず、当期の事業計画を想定します。

自社の売上の安定性や見通しを確認しましょう。

次に、役員報酬をゼロとした場合に、会社にはいくらの税引前利益が残るのかをまず、予測します。

その金額を、役員報酬と会社の利益に分配すると考えてください。

(赤字予測の場合など、各役員の生活費などの最低ラインなどは、考慮しなくてはなりませんが。)

報酬にかかる社会保険料や税金も考慮した上で、自社の売り上げが長期的に安定しているのかを確認しましょう。

高く設定してしまうと役員報酬を支払えない可能性があるので注意です。

2、所得税・住民税

所得税は、個人の所得に対してかかる税金で、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。

年収が増えるほど税率も増える累進課税方式になっており、国税庁が年収毎の税率を開示しています。

当たり前ですが、役員報酬に対しても所得税がかかります。

一方、住民税とは地方税の一種で、都道府県が課税する道府県民税(東京都は都民税)と、市区町村が課税する市町村民税(区市町村民税)の総称です。

教育、福祉、救急、ゴミ処理など、地方自治体が提供する公共サービスをまかなうために使われます。

個人住民税の税率は区市町村民税6%、道府県民税・都民税4%で、合計10%となります。

また、所得税とは違い前年度の年収に対して課税されます。

徴収されるタイミングが変わってくるので、こちらも計算に入れるとなると、余計複雑になります。

3、法人税

株式会社、有限会社、合名会社や合資会社、相互会社といった普通法人に対し課される税金です。

控除や経費などを除き、年間の所得が黒字になった分に対して税金が発生します。

平成31年4月1日以降に事業を開始した事業者に対する主な税率区分は以下の通りです。

| 税率 | ||

| 資本金1億円以下の中小法人 | 年間課税所得が800万円以下の部分 | 15% |

| 年間課税所得が800万円超の部分 | 23.20% | |

| 上記以外の普通法人 | 23.20% | |

4、社会保険料

社会保険料は、労災保険・雇用保険・厚生年金保険・健康保険・介護保険などで構成されています。

まず、それぞれがいくらくらい必要になるかを確認する必要があります。

金額は全国健康保険協会の公式ページなどで、確認できます。

社会保険料は当然ながら、手元のキャッシュで全て払いきらなければなりません。

そのため経営者は、会社負担分がいくらになるのかをきちんと計算して把握してお区必要があります。

役員報酬の考え方シミュレーション

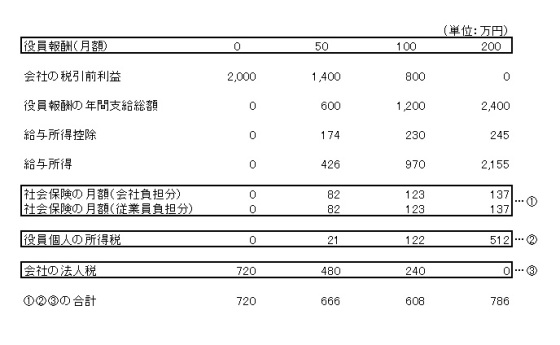

ではここで、役員報酬のシミュレーションをしてみます。

仮に、役員報酬考慮前の税引前利益が2,400万円であったとして、

役員報酬を月額0万円、50万円、100万円とした時に

役員の個人の所得税、会社の法人税、社会保険がいくらになるのかを計算したのが下図です。

上の表からお伝えしたいのは、役員報酬をいくらにするかによって、

税金額や社会保険の金額が変わってくるということです。

役員報酬考慮前の税引前利益が2,400万円の前提においては、

上記の4案の中では役員報酬月額を100万円にするのが最も、

トータルの税金と社保の支払い(①②③の合計額)が小さくなります。

社長一人の会社で、株主も社長100%の会社だとすると、表上の①②③はすべて

最終的には社長に帰属する負担ですから、社長に残る金額が変わってくることになります。

予想される利益をどれだけ会社に利益を残し、どれだけ役員個人に支払うのかによって、

金額に差が出てくるということです。

当シミュレーションは、厳密には他にも諸々の条件を考慮することになりますので、

個々の事象ごとに税理士に相談していただくことをお勧めします。

役員報酬の決定によくありがちな失敗とは

役員報酬を決めるには、様々な要素が関係してきます。

役員報酬の決定で一番ありがちなミスは、売上に見合わない高い報酬にしてしまうことではないでしょうか。

そして、結果として、会社にキャッシュが残らなくなり、挙句の果てには借入をすることになってしまうかもしれません。

キャッシュがなければ、必要な支払いができなくなってしまいます。

特に設備に関する固定費や、社会保険料などの支払いには、キャッシュが必要です。

役員報酬の設定が適切でないために、借入をして支払いをしなければいけないという事態になるおそれもあります。

重要なのはバランスです。

一生懸命働いて得た利益は、賢く分配し、適切に受け取れるようにすべきです。

そのためにも、

できるだけ正確に将来予測した事業計画を策定し

予想される社会保険料および税金などを計算し

適切に税金を支払い、会社の利益とバランスを保った采配をする

ことが重要です。

まとめ

さて今回のテーマは、「役員報酬、いくらにすればいい!?」です。

役員報酬を決める時、どのように考えて決定すればよいのでしょうか?

いつも考えるのに苦労しているという方や、初めて決めるという方に向けて、本記事では、役員報酬の決め方のポイントや、シミュレーションを紹介しました。

役員報酬を決めるには、厳格な決まりを守りながら、

事業計画や社会保険料および税金などを事前に予測して考えなければなりません。

本記事が、役員報酬の設定を成功させるヒントになれば幸いです。

ただ、精度の高いシミュレーションをするのはかなり大変なことかと思います。

そんな時は弊社まで、ぜひお気軽にご相談ください。