■テーマ 税金を払わないと会社は大きくなれない

気になる『会社の税金』についてのお話をさせて頂きます。

「税金を払うことにネガティブ」であったり、「いかに節税するかということが重要である」

と言われることも多々あるでしょう。

長期的に利益を出さない節税体質は本当に会社のためになるのか、

これから起業する方にとっても、この内容が頭の片隅にあれば、

長期的な成長を阻害する間違った節税をしなくて済むかもしれません。

確かに、会社にお金をいかに残すかということは、とても重要なことです。

しかし一方で、まずはこの大原則「税金を払わないと会社は大きくなれない」を

ご理解いただくことで、現在講じている節税対策が適切なものかどうか、

今一度振り返っていただければと思います。

長期的に利益を出さない節税体質は本当に会社のためになるのか、

これから起業する方にとっても、この内容が頭の片隅にあれば、

長期的な成長を阻害する間違った節税をしなくて済むかと思います。

■会社を経営するなら知っておきたい8つの税金

会社経営では、下記8つの税金を頭に入れておきましょう。

- 法人税

- 法人住民税

- 法人事業税

- 消費税

- 印紙税

- 源泉徴収した分の所得税・住民税

- 固定資産税

- 自動車税・自動車重量税

法人税

法人税は、法人の利益となる「所得」に対して課せられる国税で、税率は所得額や法人の種類、資本金額により変動します。

法人住民税

会社を登記している都道府県・市区町村といった自治体に支払うのが、法人住民税です。

法人住民税には「均等割」と「法人税割」があり、税率は自治体によって違います。

法人事業税

法人事業税は、事業所などがある場所において、事業を営んでいることに対して課される税金です。

税率は都道府県や法人の種類などによって異なりますが、赤字の場合は納付が免除されます。

また、法人事業税は翌年の経費として計上できることが特徴です。

消費税

商品やサービスを消費することに対して課されるのが、消費税です。

消費者が支払った消費税は、受け取った法人がまとめて国に納税する義務があります。

ただし、課税売上高が1,000万円を超えないなどで免税事業者である場合は、受け取った消費税を納税する必要がありません。

一方で、インボイス制度などにより、課税売上高に関わらず課税事業者になった場合は、納税する必要があります。

印紙税

契約書や領収書などの課税文書を作成する際に課されるのが、印紙税です。

印紙税は、収入印紙を購入して文書に貼り付け消印を押すことで納税します。

ただし、5万円未満の領収書など、課税文書でも印紙税が必要ない場合もあります。

源泉徴収した所得税・特別徴収した住民税

社員の源泉徴収を行っており、社員の住民税を特別徴収している会社は、源泉徴収した所得税や特別徴収した住民税も納付しなければなりません。

源泉徴収した所得税は、納税額が確定する12月に年末調整を行い、納付すべき所得税についての過不足を清算します。

住民税については1月に、従業員が住んでいる各自治体に「給与支払報告書」等の書類を提出します。これに基づいて各自治体が従業員の住民税の計算を行い、5月に納付するべき住民税の明細書が会社に届きます。

固定資産税

固定資産税は、1月1日の時点で保有している土地や建物、そのほかの資産に対して課せられる税金です。

自治体が税額を算出して納税通知書を送付していて、年に4回の納付期限が設けられているのが一般的です。

自動車税・自動車重量税

4月1日の時点で自動車を所有していると課せられるのが、自動車税です。

法人でも個人でも課せられる税金で、排気量により税額は異なります。

また、自動車税とは別に、車検時に自動車重量税も支払う必要があります。

■よくある節税対策

(簡略化のため、利益=課税所得、法人税率40%として記述します。)

会社の利益(課税所得)には、法人税が課税されます。

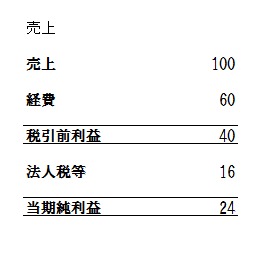

以下のPL(損益計算書)を見てください。40の税引前利益を稼いでも、

その40%である16は納税で支払うことになるため、24しか利益は残りません。

【節税対策を行わなかった場合のPL】

この納税を低減するために、「節税対策」として、適法の範囲で施策が

講じられることがあります。

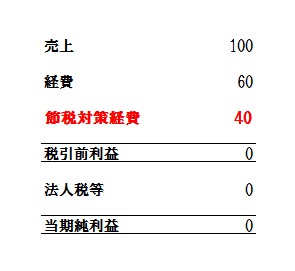

具体的には、生命保険・各種共済などを使った節税対策をしたとします。

【節税対策を行った場合のPL】

■節税することの功罪

①節税対策の効果として、利益はゼロになり、その結果、納税金額もゼロとなっています。

更に、節税対策として講じた(例えば)生命保険自体の効果(あるリスクに対する補償)も

当然享受できるようになっています。

②16の税金を節約するのに、40の支出を要しています。

これはそもそも有効な支出であればよいのですが、節約した税金以上の支出により、

現金が減少している。これが浪費だったり効果の薄い支出であったとすれば、

節税のための節税に貴重な会社財産が減少しており、本末転倒となっていることになります。

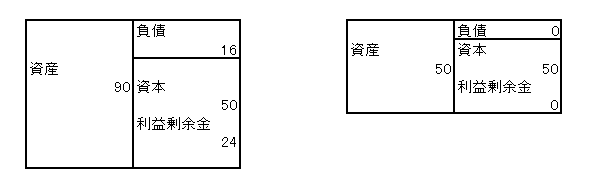

③BS(貸借対照表)上の蓄積がなされない。税金を支払った後に残る当期純利益というのは、BS上の純資産の部に

「利益剰余金」として計上されます。これは、返済不要の内部留保となり、

会社の財務状態が改善したと評価できる結果となります。

PLは期ごとの損益状況を表すものであるのに対して、BSにはそれまでの蓄積が計上され

企業の財政状態を表します。毎年税金を支払いながら利益剰余金に残してきた金額こそが、

会社の純資産を手厚くし財政状態を改善させるのです。

●節税対策を行わなかった場合のBS(左) ●節税対策を行った場合のBS(右)

■税金を払わないと会社は大きくなれない

確かに目先において、せっかく稼いだ利益の40%ほどを納税することに

多少抵抗があるかもしれません。

しかし、だからといって、節税のためだからと言って浪費をしては会社の成長を阻害しますし、

会社の利益の蓄積を示すBS上の純資産額は大きくなりません。

(もちろん、生命保険や各種共済などは節税効果以外にも重要な有効性を有しており、

それが会社の経営上必要な場合は多々あります。)

銀行や投資家が純資産や利益剰余金の金額を見るのは、短期的な業績だけでなく、

企業の利益の蓄積や経営者の長期的な経営スタンスを見るためです。

この部分は短期的には調整できない指標として、会社の信頼や実績を

端的に表す指標になります。

純資産や利益剰余金を積み上げるには、法人税等を支払いながら、

税引後の利益を計上していくしかないのです。

無駄な税金を支払う必要はないし、会社にとって必要な節税対策は大いに有効ですが、

節税に腐心して会社の成長を遅らせることのないようにしたいですね。